Grunderwerbsteuerreform: Verschärfung rund um Share Deals

Die Reform des Grunderwerbsteuergesetzes

Bereits im Herbst 2019 wurde eine Reform der Grunderwerbsteuer diskutiert. Nach langer Wartezeit hat der Bundestag am 21. April 2021 doch etwas überraschend den Gesetzesentwurf der Bundesregierung unter Berücksichtigung der Beschlussempfehlungen des Finanzausschusses verabschiedet. Am 7. Mai 2021 erfolgte die nötige Zustimmung des Bundesrats, sodass die Reform am 1. Juli 2021 in Kraft treten wird.

Im Wesentlichen geht es bei der Reform um die Verschärfung rund um Share Deals. Die Grenze für den grunderwerbsteuerfreien Erwerb von Immobilien über Anteile an Personen- oder Kapitalgesellschaften wird ab Juli von 95 auf 90 % gesenkt. Derzeit kann die Grunderwerbsteuer gespart werden, wenn ein Erwerber bis zu 94,9 % an einer Gesellschaft erwirbt.

Zudem werden auch die Haltefristen verlängert: Konnten die übrigen 5,1% der Anteile bislang nach 5 Jahren grunderwerbsteuerpflichtig nachgekauft werden, verlängert sich dieser Zeitraum nun auf 10 Jahre.

Darüber hinaus wird in Einzelfällen sogar eine Vorbehaltensfrist von 15 Jahren normiert. Dies betrifft Gestaltungen bei denen Immobilien durch einen zeitlich gestreckten Erwerb von Anteilen an Personengesellschaften zu 94,9% grunderwerbsteuerfrei übertragen wurden. Diese Verlängerung der Frist betrifft unter anderem auch die Möglichkeit, in einer GbR gehaltene Immobilien steuergünstig auf eine vermögensverwaltende GmbH (vvGmbH) zu übertragen.

Eine weitere Neuerung betrifft ausschließlich Kapitalgesellschaften. Bislang konnte ein Käufer 94,9% der Anteile grunderwerbsteuerfrei erwerben und ein von diesem Käufer unabhängiger Dritter die übrigen 5,1% ebenfalls grunderwerbsteuerfrei übernehmen. Nach neuer Rechtslage gilt nun eine Grunderwerbsteuerpflicht, wenn innerhalb von 10 Jahren mehr als 89,9% der Anteile an einer Kapitalgesellschaft übertragen werden. Ausnahmen sollen hier lediglich für börsennotierte Gesellschaften gelten.

Durch die Grunderwerbsteuerreform ergeben sich erhebliche Auswirkungen auf bislang häufig verwendete Strukturen zur grunderwerbsteueroptimierten Übertragung von Immobilien und lösen teilweise Handlungsbedarf aus.

Übertragung von Immobilien in eine vvGmbH (GbR-Struktur)

In der Praxis werden Immobilien häufig im Privatvermögen erworben und bspw. nach der Durchführung von Sanierungsmaßnahmen in eine sog. vermögensverwaltende GmbH (vvGmbH oder Immobilien-GmbH) übertragen, um langfristig von der Gewerbesteuerfreiheit der GmbH und den daraus resultierenden Steuersatz von ca. 15% zu profitieren. Um diese Übertragung nach Ablauf der 10-jährigen Spekulationsfrist nicht nur ohne Ertragsteuerbelastung, sondern auch grunderwerbsteuerlich optimiert vorzunehmen, werden die Immobilien im Regelfall durch eine GbR erworben, um sie später im Wege eines zweistufigen Share-Deals auf die vvGmbH zu übertragen.

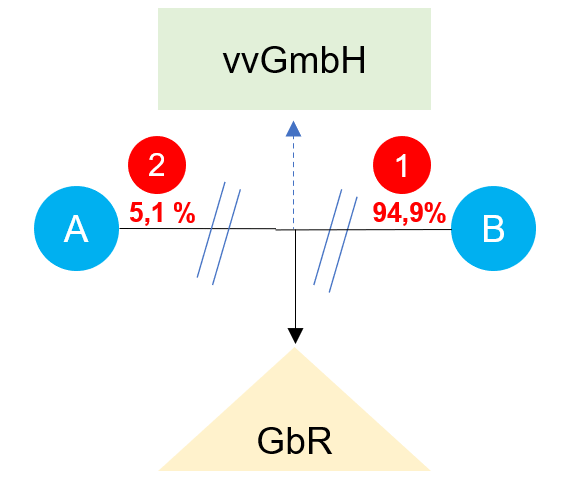

Nach geltender Rechtslage stellt sich die Übertragung des Objekts im Wege des Share-Deals dann wie folgt dar:

In Schritt 1 werden 94,9% der Anteile an der GbR auf die vvGmbH übertragen. Veräußerer und Erwerber vereinbaren eine Option zum Erwerb der übrigen Anteile nach 5 Jahren. Dieser Vorgang war von der Grunderwerbsteuer befreit.

Nach Ablauf von 5 Jahren werden in Schritt 2 die übrigen 5,1% der GbR-Anteile grunderwerbsteuerpflichtig auf die vvGmbH übertragen.

Auswirkung der Neuerungen auf „Alt-Fälle“:

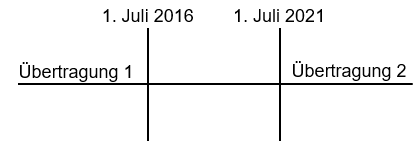

Vor dem Hintergrund der anstehenden Gesetzesänderung stellt sich die Frage, wie mit bereits laufenden Fristen umzugehen ist. Erfolgte beispielsweise die Übertragung 1 bereits mehr als 5 Jahre vor dem 1. Juli 2021 während die Ausübung der Option (Übertragung 2) erst nach Ablauf von 5 Jahren und auch erst nach dem 1. Juli 2021 ausgeübt wird, so findet in diesem Fall weiterhin die „alte“ Rechtslage Anwendung. D.h. folglich, die Übertragung der übrigen 5,1% ist unschädlich für die Grunderwerbsteuerfreiheit von Übertragung 1. Es wird weiterhin Grunderwerbsteuer auf die 5,1% erhoben.

In diesem Fall gilt die alte Rechtslage

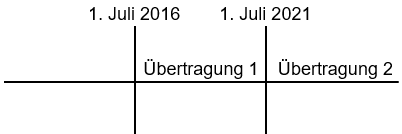

Erfolgte die Übertragung 1 hingegen weniger als 5 Jahre vor dem 1. Juli 2021, dann kann die Option (Übertragung 2) erst nach Ablauf der 5 Jahre und somit nach dem 1. Juli 2021 ausgeübt werden.

In diesem Fall kommt es zu einer Verlängerung der Vorbehaltensfrist auf 15 Jahre. Dies bedeutet, dass bei Übertragung 2 die Grunderwerbsteuerbegünstigung für die bereits übertragenen 94,9% nur dann Anwendung findet, wenn die übernehmende vvGmbH bereits seit 15 Jahren an der GbR beteiligt ist.

Mit anderen Worten: Eine Übertragung der übrigen Anteile ist in diesem Fall erst 15 Jahre nach Übertragung 1 möglich.

In diesem Fall gilt die neue Rechtslage

Gestaltungsmöglichkeit nach neuer Rechtslage:

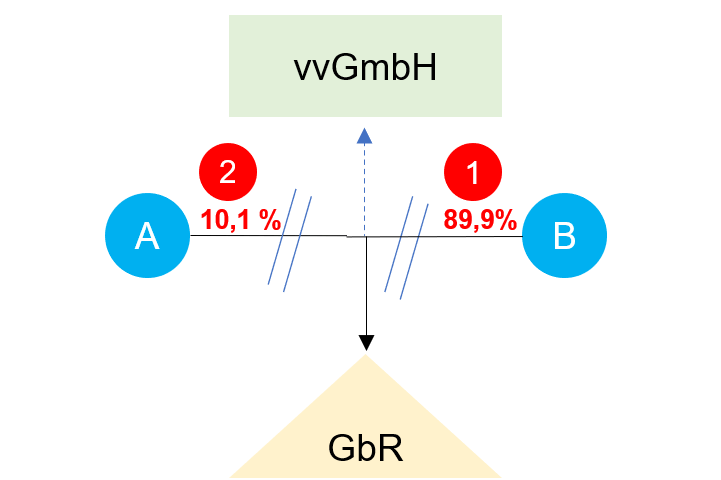

Nach dem 1. Juli 2021 stellt sich die Übertragung des Objekts im Wege des Share-Deals wie folgt dar:

In Schritt 1 werden 89,9% der Anteile an der GbR auf die vvGmbH übertragen. Veräußerer und Erwerber vereinbaren eine Option zum Erwerb der übrigen Anteile nach 15 Jahren. Dieser Vorgang ist von der Grunderwerbsteuer befreit.

Nach Ablauf von 15 Jahren werden in Schritt 2 die übrigen 10,1% der GbR-Anteile grunderwerbsteuerpflichtig auf die vvGmbH übertragen.

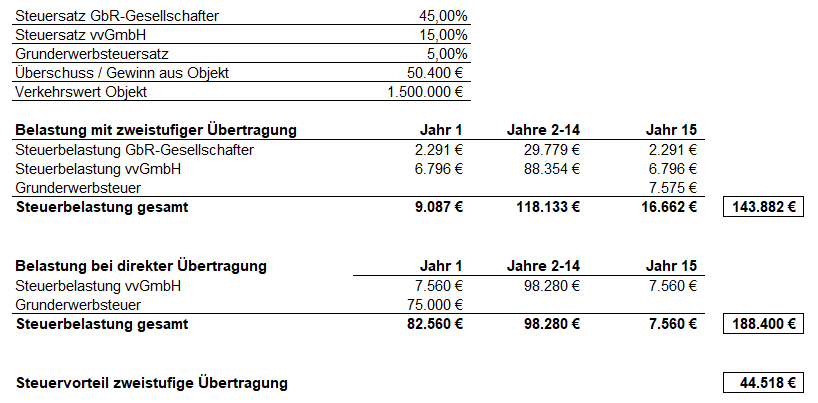

Modellrechnung für zweistufige Übertragungen nach neuer Rechtslage:

Die Verlängerung dieser Vorbehaltensfrist auf 15 Jahre wird in der Praxis zu erheblichen Herausforderungen führen. Unabhängig davon stellt sich die Frage nach der Wirtschaftlichkeit einer derartigen Transaktion. Dies wird anhand der folgenden, vereinfachten Modellrechnung dargestellt.

Bei der zweistufigen Übertragung erwirbt die vvGmbH in einem ersten Schritt 89,9% der GbR-Anteile. Dieser Vorgang ist grunderwerbsteuerfrei. Die übrigen 10,1% der GbR-Anteile werden bis zum Ablauf der Vorbehaltensfrist unverändert von einer natürlichen Person im Privatvermögen gehalten.

Bei der direkten Übertragung werden unmittelbar 100% der GbR-Anteile grunderwerbsteuerpflichtig auf die vvGmbH übertragen.

Neben diesem errechneten Steuervorteil der zweistufigen Übertragung sind bei dieser Variante noch zusätzliche Strukturkosten für die 15 Jahre fortbestehende GbR sowie Rechtsänderungsrisiken während der Vorbehaltensfrist zu beachten.

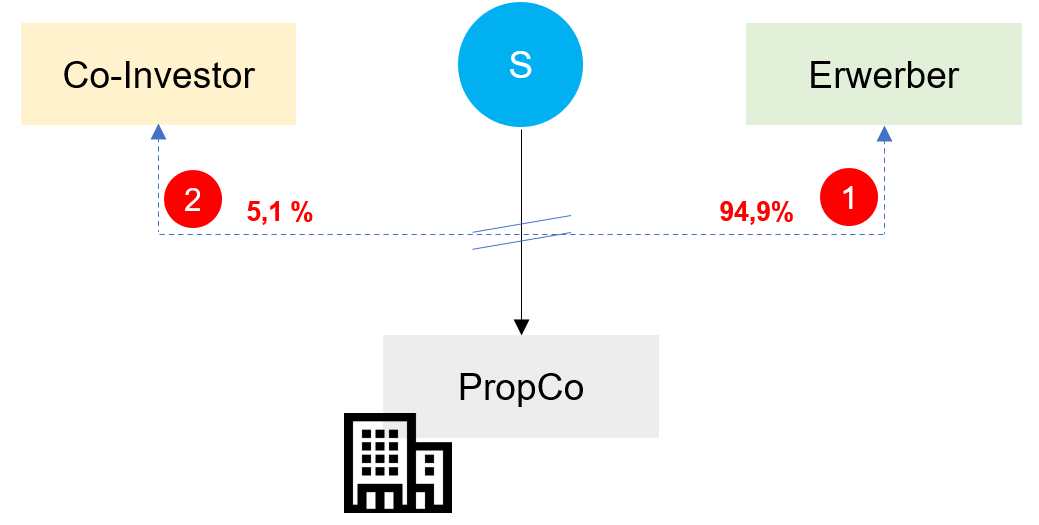

Erwerb von grundbesitzenden Kapitalgesellschaften

Nach bisheriger Rechtslage konnte ein Erwerber 94,9% der Anteile an einer grundbesitzenden Kapitalgesellschaft (PropCo) grunderwerbsteuerfrei (Übertragung 1) erwerben und zudem ein von diesem Erwerber unabhängiger Dritter die übrigen 5,1% (Übertragung 2) ebenfalls grunderwerbsteuerfrei übernehmen.

Nach dem 1 Juli 2021 sind derartige Erwerbstrukturen grunderwerbsteuerpflichtig, da innerhalb von 10 Jahren mehr als 90% der Anteile an der PropCo auf neue Gesellschafter übergehen.

Auswirkung der Neuerungen auf „Alt-Fälle“:

Sofern Übertragung 1 und Übertragung 2 vor dem 1. Juli 2021 erfolgen, fällt keine Grunderwerbsteuer an. Dabei ist es wichtig, dass sowohl Abschluss des Anteilskaufvertrags als auch der dingliche Vollzug des vor dem 1. Juli 2021 erfolgen.

Finden die Übertragungen 1 und 2 hingegen erst nach dem 30. Juni 2021 statt, so fällt bereits Grunderwerbsteuer an.

Unsere Experten…

…unterstützen Sie bei allen Fragen rund um dieses Thema.

Diese Mandanteninformation enthält ausschließlich allgemeine Informationen, die nicht geeignet sind, den besonderen Umständen des Einzelfalls gerecht zu werden. Sie stellt keine Beratung dar und ist auch nicht geeignet, eine persönliche Beratung zu ersetzen.

Die Müller Blum Steuerberatungsgesellschaft mbH übernimmt keine Garantie oder Gewährleistung für die Richtigkeit oder Vollständigkeit der hier abgedruckten Informationen.

Stand: Juni 2021